マイホームの共有名義とは

共有名義とは、土地や建物など1つの不動産に対して所有者が複数人いることです。共同名義と言われることもありますが、同じ意味で使われています。

不動産登記の権利部の欄に所有者を明記することで、土地や建物を所有していることを第三者へ主張することができます。権利についての記載は、単独名義とすることもできますし、共有名義にすることもできます。

単独名義であれば「所有者」、共有名義であれば「共有者」として明記されます。

【ご参考】住宅金融支援機構ホームページ(外部サイトへ移動します)

住宅を共有の名義にすることはできますか。

![]()

- お子様の人数により金利引下げ!子育てプラス

あわせて読みたい記事

共有名義にするケース

不動産を購入するために、夫婦または親子の共有名義にすることがあります。

通常、夫婦のどちらか一方が全額支払って不動産を購入する場合であれば、その人の単独名義で保有することになります。しかし、夫婦または親子などで一定ずつを負担して購入した場合には共有名義になることがあります。

親から購入費用の一部の援助を受けたり、夫婦それぞれが住宅ローンを組んで1つの不動産を購入するような「ペアローン」や「連帯債務」の場合には、共有名義として登記する必要があるのです。夫婦二人で出し合ったり、親から援助してもらった場合であっても個人名義にしたいときには、贈与税を支払って個人名義で取得することができます。

マイホームを購入し夫婦共有名義とする場合、共有持ち分をどうするかという問題に直面します。この時、共有持ち分を軽率に決めて登記すると、税務上の問題が生じることもあります。

共有名義の具体例

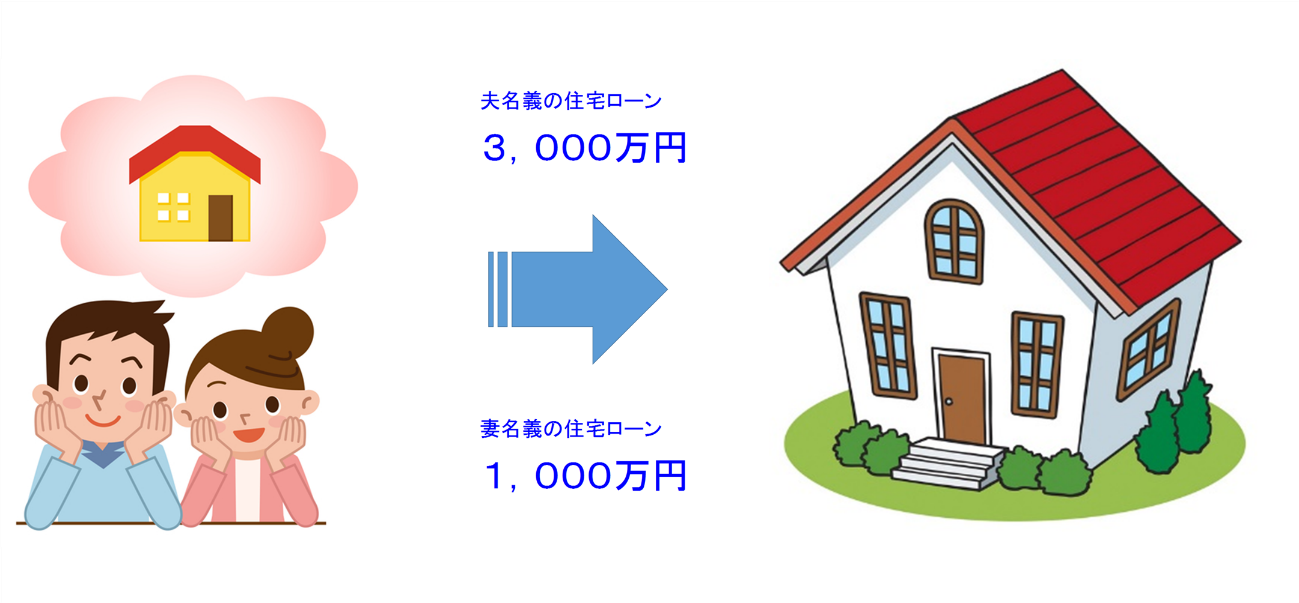

◆4,000万円の住宅を購入する場合

この時、あなたが3,000万円のローン、配偶者が1,000万円のローンを組んだとします。このとき、出資した割合はあなたが3で配偶者が1となります。

共有名義ではこの出資割合に応じて所有権の持ち分を登記します。

つまりこのケースだと、あなたが3/4を所有しており、配偶者が1/4を所有しているということになります。

登記をするときは必ず「出資した(する)割合」に応じて行うようにしましょう。本当は上記の割合だったのに、夫婦で1:1といったような割合で登記をすると、あなたが配偶者にその分を「贈与した」とみなされてしまい贈与税がかかる場合があります。

共有名義のメリット

共有名義にするメリットには「税制上の優遇を2重に受けられる」と言う点が最も大きいことだと言えるでしょう。

税制上の優遇とは「住宅ローン控除(減税)」と「住宅売却の3,000万円の特別控除」があります。

住宅ローン控除(減税)

「住宅ローン控除(減税)」は、購入価格の一定割合を税額控除できる制度で、住宅ローン残高の1%が税控除できる仕組みです。この税控除は夫婦がそれぞれの住宅ローンの残高に対して利用できます。前述の例だとあなたが3,000万円×1%、配偶者が1,000万円×1%の税額が控除できます(実際の控除対象となるのは年末のローン残高の1%)。

2019年現在、住宅ローン控除は最高4,000万円の1%が減税対象となります(40万円の減税)。ただ、所得によっては40万円も所得税(住民税)を払っていないケースもあります。

(年収が約500万円で単独名義の場合)

年収500万円位だと所得税と住民税をあわせておおよそ30万円くらいの税金を支払うことになります。

つまり、その人が4,000万円の住宅ローンを組んだ場合、本来なら40万円の減税効果があるところ、30万円までしか減税することができないわけです。

- 共有名義だと40万円の控除が可能

これを年収500万円のご主人が3,000万円、年収300万円の妻が1,000万円という住宅ローンを組んでおけば、それぞれで30万円、10万円の税控除が可能となり、結果的に世帯全体の税負担を大きく減らすことができる場合があります。

ただ、将来的に妻が出産などで仕事をやめたり、扶養の範囲内で働くようになるなど働き方が変わってしまうと、それによって住宅ローン控除が使えなくなるという可能性もありますのでこの点は注意が必要になります。

住宅売却時の3,000万円の特別控除が2倍に!

居住用財産の買い換え及び交換の特例があります。これは、マイホームを売却する時の譲渡益に対する「3,000万円の特別控除」も共有名義の場合は「それぞれに3,000万円」の控除枠が付く為、高額な物件の売買の場合などに税メリットが生じることがあります。

単独名義だと、住宅の売却で3,000万円以上の利益が出た場合に税金がかかりますが、夫婦共有名義だと6,000万円までは税金がかからなくなります。

共有名義のデメリット

共有名義にすることのメリットを説明してきましたが、もちろんデメリットもあります。ライフステージの変化によるもの、一つは離職・退職、もう一つは離婚が考えられます。

離職・退職は、ライフプランの一環なので事前に考えておくこともできるでしょう。離婚時における住宅ローンの扱いは、とてもデリケートです。新生活にトラブルを引きずらないために慎重に対応してゆく必要があります。デメリットをしっかりと把握した上で共有名義にするかどうかを検討しましょう。

どちらかが仕事を辞めた場合

共有名義の場合、将来的に共同名義人のどちらかが仕事を辞めざるを得ないという状況が発生した場合には注意が必要です。例えば、妻が退職した場合、退職金や妻の貯金などを使って返済をすればいいのですが、妻のローンを夫が立て替えて払っていくというような場合には注意が必要です。なぜなら、ローン返済が「妻への贈与」とみなされるからです。

贈与について年間の控除は110万円ありますので、妻の住宅ローン返済分が110万円未満の場合は贈与税の問題は生じません。

ただし、この返済分は妻への贈与であり、夫がローン返済を負担しているとしても、その分は夫の物にはなりません。離婚時にはその分は「妻固有の財産」として扱われることになる点ご注意ください。

離婚の場合

住宅ローンの返済中に離婚となった場合、今後について夫婦で話し合い、ローンの返済計画を立てる必要があります。離婚の話し合いではお互いに冷静な判断をもって状況を整理することは難しいと思われます。専門家に相談するなどしっかりと準備して進めることが大切です。共有名義の住宅はそれぞれの資産ですが、それを物理的に分割してそれぞれが住むというわけにはいきません。よくあるご相談としては下記の2パターンが考えられます。

- どちらかが離婚後も家に住み続け、もう一方は出ていく

- 物件を第三者に売却し利益を持ち分に応じて分割する

【気を付けたいポイント】

住宅購入から時間がたっていない状況で離婚に至る場合は、住宅ローンの返済が進んでいないこと(オーバーローン等)も多くトラブルになりがちです。

また、共有名義となったまま、共同名義者(夫・妻)と連絡が付かない状態になってしまうと、家を売るに売れない状況となってしまいます。共有名義の家を売却する場合は「夫と妻」の両方の承諾が必要です。

共有名義人が死亡した場合

債務は残された家族に引き継がれます。相続人に持ち分が移動して共有者や相続人に支払い義務が生じる可能性がある等、具体的な手続きは相続の状況により異なりますので、ご返済中の金融機関へ相談してください。