35年返済が主力となっている住宅ローンですが、昨今多くの金融機関から「最長50年返済」のローンが登場し注目されています。超長期に及ぶ借入期間となりますが、利用の仕方次第では、安心できる将来設計に大きく寄与するメリットがあります。デメリットと言われるポイントにも十分留意した上で検討してみましょう。

2025年10月 融資対象住宅拡大

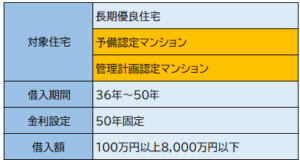

【フラット50】は「長期優良住宅」 と認定された住宅に対して「最長50年間の超長期間固定金利」で借りることができる住宅ローンですが、30年以上の維持保全計画(長期修繕計画)を策定していることに加え、修繕積立金の要件(積立金の平均額が著しく低廉ではないこと)により当該計画の実効性が一層担保されている①予備認定マンション②管理計画認定マンションが【フラット50】の対象住宅に追加されました。

【フラット50】の制度概要

2025年10月以降、長期優良住宅に加えて、予備認定マンション、管理計画認定マンションの取得でも使えるようになりました。

*予備認定マンションまたは管理計画認定マンションに該当するかどうかは、原則として適合証明書により確認します。

長期優良住宅とは(新築住宅・既存住宅)

長期優良住宅とは、長期にわたって安心・快適に住み続けられる高品質な住宅として、国や自治体から認定を受けた住宅のことです。2009年にスタートした「長期優良住宅認定制度」に基づいており、一定の基準を満たすことで認定されます。

予備認定マンションとは(新築マンション)

新築分譲段階の管理計画(長期修繕計画案、原始管理規約等)について、(公財)マンション管理センターから「予備認定」を受けたマンションをいいます。

予備認定マンションの手続や対象物件については、(公財)マンション管理センターのホームページでご確認ください。

管理計画認定マンションとは(既存マンション)

マンションの管理計画(長期修繕計画、管理規約等)について、地方公共団体から「管理計画認定」を受けたマンションをいいます。

マンション管理計画認定制度については、国土交通省のマンション管理・再生ポータルサイトでご確認ください。

借換の場合もご利用いただけます。

*借換前に【フラット50】を利用していることが分かる場合、借換時に行う認定通知書の確認は省略することができます。

*【フラット35】借換融資を利用する場合の最長返済期間については、「50年-従前の住宅ローンの経過期間」となります。

こういう方におススメ【フラット50】

長期にわたる「全期間固定金利」のため、下記のような方に最適なローンと言えます。

- 安定した資金計画を立てたい方

- 金利上昇リスクに不安を抱えたまま生活したくない方

- 長期優良住宅、予備認定マンション、管理計画認定マンションを取得する方

- 毎月の返済額を抑えたい方

- より多くの借入金額を確保したい方

- 【フラット50】の融資率の上限は、建設費または購入価額の9割です。【フラット35】または 【フラット20】を併せてご利用いただいた場合は、建設費または購入価額以内となります。

- 健康上の理由その他の事情で団体信用生命保険に加入されない場合も【フラット50】をご利用いただけます。

- 【フラット50】では返済中に融資物件を売却する場合に、その物件を購入する方に【フラット50】の債務を引き継ぐことができる金利引継特約を利用できます。

超長期ローンを活用すべきシーン・メリット

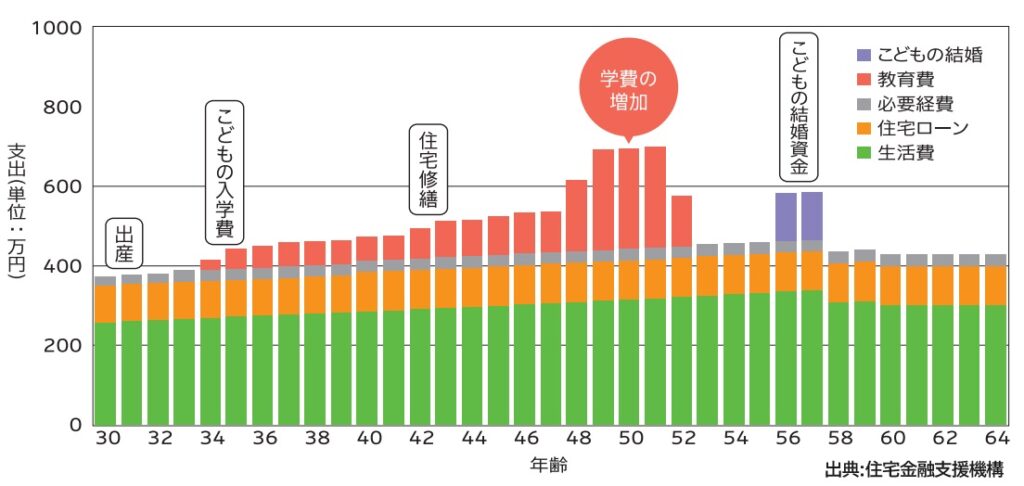

返済月額を抑えて、将来見込まれる支出のピークに備える

返済期間を長期化することで、得られる最大のメリットは「月々の返済額」を抑えられることです。一般的に、お子様の進学等で支出のピークを迎えた場合、収入を上回る支出が必要になる場合が多くなりがちです。借入のスタートは返済月額を抑えて、支出のピークが過ぎてから積極的に繰上返済をし、返済の期間短縮を図ります。ライフプラン上の最大の心配は、資金収支上のマイナスが生じることですが、その部分を計画的に乗り越えてゆけるメリットがあります。

借入金額をアップし、より高性能な住宅に住む

現在、新築される住宅の多くは、断熱性・気密性・耐震性・省エネ性などに優れた高性能住宅となっています。建築費は高めになりますが、家族全員が健康で快適に生活できる住宅になるのであれば、積極的にすべき投資という考え方もできます。【フラット50】の場合、審査基準として年収に対する総返済負担率が「年収400万未満:30%以下、年収400万円以上:35%以下」と明確に決められているので、無理が生じない範囲内で返済額の設定が可能。かつ返済期間を長期化することで希望の借入金額を確保しやすく、高性能住宅を手に入れやすくなります。

※民間金融機関では、総返済比率の審査基準を「35年返済に合わせた計算」としているケースが多いので、借入限度額の上限の違いにご留意ください。

団体信用生命保険の最大活用

超長期ローンを組む対象は、若い世代が中心となりますので、生命保険の加入に際しては問題が無いケースが多く、団信のメリットも超長期にわたって最大限に得られます。

将来的に確実な収入が見込まれている場合

相続等で将来確実に得られる現金収入が見込まれる方は、その収入を得た時点で一部繰上または完済が可能ですので、その時点までは返済額を抑えた返済計画を組むことができます。

親子リレーローンの利用で借入期間を長く、借入金額の増加も可能

親子リレー返済とは、ご本人とその後継者が2世代で住宅ローンを返済していく制度です。ご本人の年齢にかかわらず、後継者のお申込時の年齢をもとにお借入期間をお選びいただけます。また、後継者の方の収入を合算することで、借入可能額を増やすことができます。

「期限の利益」を活用して資金運用・・・という考え方

「期限の利益」とは、ローンの返済を決められた期日までにすれば良いという貸し手(銀行など)と借り手との約束事です。返済を長期化できるということは、借りる側から見れば、ゆっくり返済してもよいという権利=利益を得たことになります。せっかく得た利益は、最大限に活用したいものです。

例えば、月額返済額を抑えて余裕ができた資金は、新NISAで運用して育て、人生設計上のスケジュールに応じて蓄えた分を充当したり、余裕ができた分を繰上返済してゆく、などの方法が考えられます。運用益は確定したものではありませんが、全期間固定金利のローンは金利が変動しないため、返済月額も変動しません。収入と支出の差を上手に見通しながら工夫して資金の管理をしてゆくことができます。

超長期ローンの注意すべき点・リスクやデメリット

定年退職など収入が減少した後のことを十分に検討しましょう

ほとんどの金融機関では、完済年齢を80才以下としています。29才で50年ローンを組んだ場合、完済するのは79歳となりますが、将来的に年金受給年齢の引き上げが見込まれる中で、収入が減少した後にもローンがそのまま残る場合、返済する余裕が見込めるのか十分に検討が必要です。また、退職金を含め、収入の大半をローンの返済に充ててしまうと、老後の生活設計が危うくなってしまいます。超長期ローンに対する否定的な意見の大半がこの部分になります。

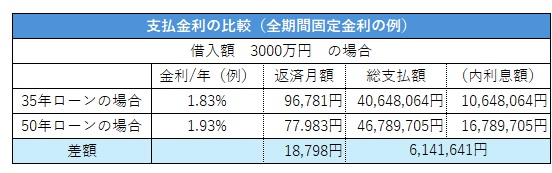

金利が上乗せになる

超長期のローン金利は、35年ローン等に比べて、若干金利が上乗せになります。但し、現状は変動金利商品で0.15%~0.2%程度、全期間固定金利商品で0.1%程度の上乗せですので、極端な上乗せとは言えない状況とも言えます。

また、民間金融機関で保証料が必要になる借入形態の場合は、保証料率の負担も増加することがあります。

支払利息の総額が増加する

支払期間が増加する分、当然ですが支払金利の総額が増加し、返済の総額は増加します。

先が見えない返済のストレス

仮に80歳前後まで住宅ローンを返済し続けるととなれば、将来に向けた人生の大半を住宅ローン返済の義務と共に歩き続けることになります。若くて元気なうちは問題ないとしても、年を重ねるにつれ、健康上の問題や、仕事や社会の変化に応じたリスクも考慮しておく必要があります。団信を含めた生命保険等のリスクマネジメントも、世帯単位で考える必要があり、人生のステージごとに見直してゆく意識も必要です。

50年以上住める住宅として、メンテナンスも必要

現在解体されている木造住宅の寿命は統計上約30年程度ですが、新築されている長期優良住宅は100年以上住み続けられる設計になっています。そういう意味ではローン期間中に住めなくなるリスクは少ないと言えますが、一定の期間ごとにメンテナンスや補修も必要で、長く使い続けるコツとなります。その分の費用も必要になりますので、将来に向けた資金計画に含めておきましょう。

50年ローンの活用方法 まとめ

- 超長期ともいえる返済期間50年の住宅ローンですが、高額化する一方の住宅価格に対して、若く元気なうちに入手できる手段として注目されています。

- 【フラット50】の場合は将来的に住宅を売却する際にも、ローンを引き継ぐことができるため、将来売却する可能性もある場合は、その手段の範囲が広がります。

- 利用にあたっては、将来的な、世帯収入の増減や子供の進学等による費用の増加等を見据えて、ローン完済までの道筋をしっかりイメージしておくことが大事です。

- メリットとデメリットをよく理解した上で検討しましょう。